Rotación hacia Value: ¿Cuánto puede durar?

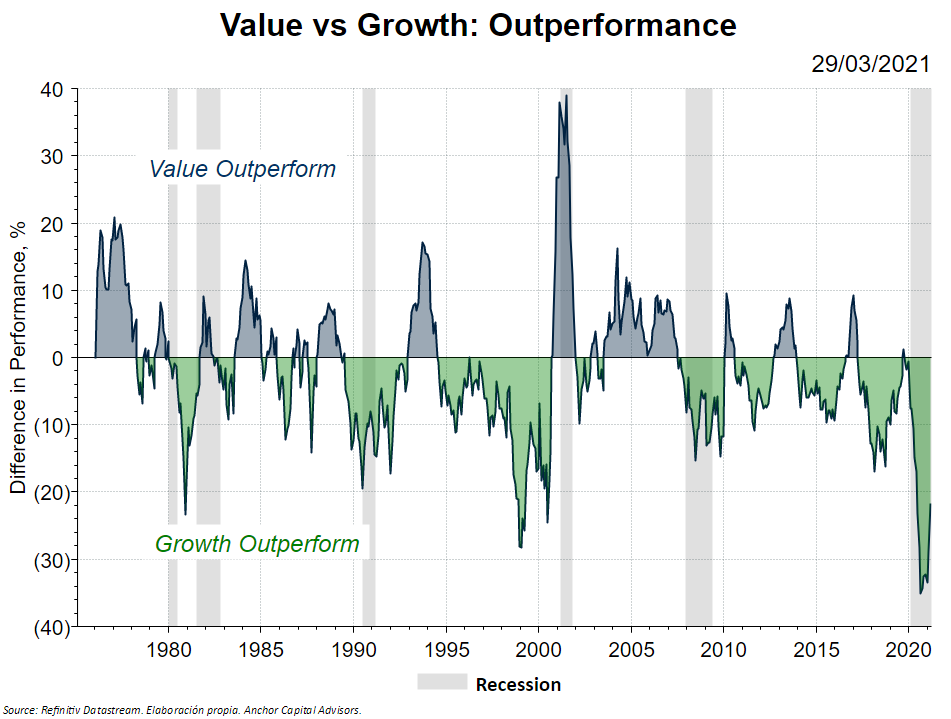

Durante los últimos diez años nos hemos acostumbrado a que los valores Growth den rentabilidades mucho mayores que los valores Value. Tanto es así que nunca en la historia el Value Investing había cotizado a tanto descuento con respecto al Growth.

Esto cambió cuando se publicaron los resultados de los ensayos clínicos de las vacunas en el mes de noviembre: a partir de ese momento, las empresas Value vienen superando a las Growth en términos de rentabilidad.

No obstante, como vemos en el gráfico, históricamente se ha mantenido un equilibrio entre estos dos estilos de inversión.

1Y S&P 500 Value - 1Y S&P 500 Returns. Reffinitiv Datastream. Elaboración Propia Anchor Capital Advisors.

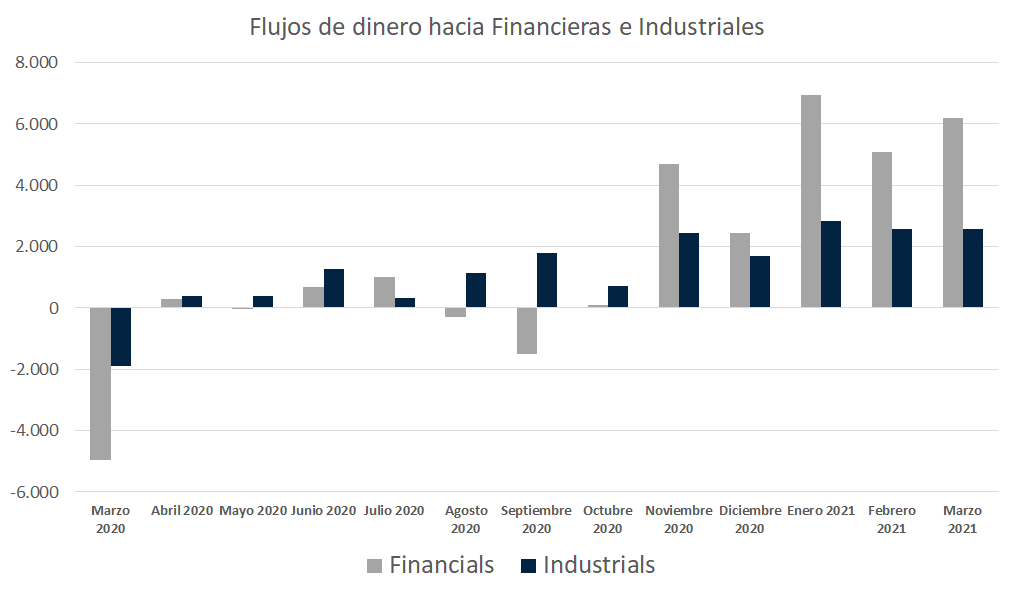

En cuanto a flujos monetarios se refiere, desde Noviembre vemos una rotación clara hacia sectores Industriales y Financieros. Además, de momento no estamos viendo señales muy claras de que esa rotación hacia valores cíclicos cambie en el corto plazo.

De todas formas, es importante mencionar que sí hemos empezado a ver tímidas entradas de dinero en Consumo Estable o Utilities durante este mes de Marzo, aunque no en otros activos defensivos, como el oro.

¿Vuelta a la "normalidad" histórica?

Todavía puede ser un poco pronto para hacerse esa pregunta, ya que el rally del Value empezó en Noviembre. De todas maneras, tendría que darse un cambio de paradigma para que estas acciones más Value superen a las Growth durante un periodo largo de tiempo, ya que la tendencia en estos últimos años ha sido la contraria.

¿Cuánto va a durar el rally?

"Hasta que los bancos centrales quieran" es una respuesta común a preguntas de este estilo. En teoría, en un entorno de expectativas de subidas de tipos, las empresas Value tendrían que hacerlo mejor que las empresas Growth.

De todas formas, en el período comprendido entre 2015-2020 vimos subidas de tipos de interés y el Growth siguió superando al Value. Como muchas veces pasa, la realidad no siempre se ajusta a la teoría.

.jpg)