Inversión de la curva de tipos...¿Recesión a la vista?

El primer trimestre del año ha dado que hablar por varios motivos: inflación, salarios, la guerra de Ucrania, la suba de tipos de la FED. Si bien todos estos factores tienen un grado de interrelación, la inversión de la curva de tipos parecería ser el punto de inflexión en el que convergen todos.

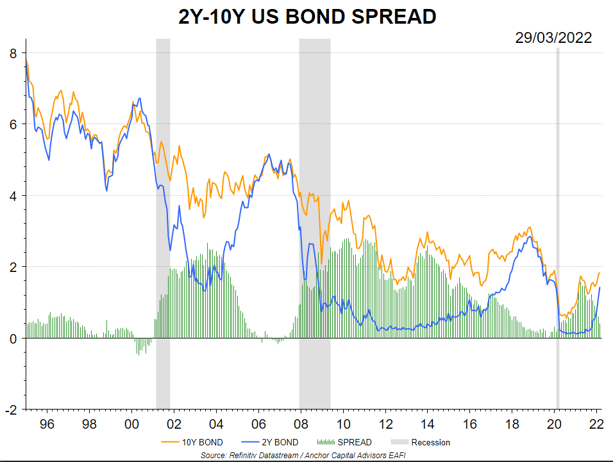

La inflación americana rozando el 8%, fricciones en la cadena de suministro y el precio del crudo por encima de los 100 dólares el barril han levantado dudas acerca del crecimiento económico para los próximos trimestres. Sumado a esto, la FED ha comenzado su programa de suba de tipos de corto plazo, pero todavía no ha comenzado a limpiar su balance (en donde tiene una gran proporción de bonos con mayor maturity). Esto ha dado pie a un aplanamiento en la curva de tipos en las últimas semanas (en donde los bonos a corto plazo pagan lo mismo que los bonos a largo plazo), e incluso ha mostrado sus primera inversión el 29 de marzo.

Históricamente, el spread entre el bono a 2 años y el bono a 10 años ha sido un indicador macroeconómico muy relevante. Cuando un bono a corto plazo paga mayor interés que uno a largo plazo, podemos deducir que el mercado empieza a descontar una recesión en el corto - mediano plazo. Como vemos en el gráfico, tanto en el preludio a la burbuja de las punto com, a la crisis financiera de 2018 y a la crisis del covid en 2020, el bono americano de corto plazo se puso por encima del de largo.

Si bien el spread 2-10 ha servido históricamente de indicador adelantado, factores que saquen presión a la cadena de suministros, como una solución del conflicto armado, pueden jugar un papel importante a la hora de retomar el sendero de crecimiento. A su vez, si a mediados de año la FED comienza a limpiar su balance, quitará presión al mercado de deuda de largo plazo, lo que podría implicar una suba de tipos en ese tramo de la curva que devuelva el spread a territorio positivo.

-1.png)