S&P 500 - ¿Está sobrevalorado?

El rally que sufrieron las acciones norteamericanas desde 2010 hasta 2020 (el más largo de la historia), y desde la pandemia hasta el momento, nos hace preguntarnos si es un buen momento para entrar en Renta Variable o si una caída se avecina.

Existen muchos indicadores financieros para monitorear el valor del mercado, por lo que analizaremos algunos de los principales:

- CAPE de Shiller: mide el precio por beneficio que se esta pagando por una compañía, pero ajustado por ciclos económicos. A mayor PER de Shiller, más pagamos por 1 unidad de beneficio de la compañía y menor es la rentabilidad que obtendríamos de esa ganancia. Actualmente el PER de Shiller del S&P 500 es de 38x, y la media histórica es de 16x, lo que indicaría que estamos pagando muy por encima el beneficio de las compañías y que el mercado estaría muy caro.

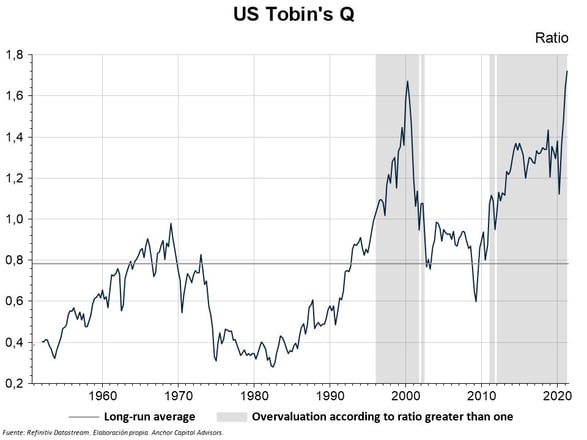

- Q de Tobin: es el ratio entre el valor de una empresa en el mercado bursátil y el valor a coste de reposición de todos sus activos. La teoría indicaría que tendría que ser cercano a 1, ya que sino a las empresas les convendría emitir acciones y capitalizarse, o vender activos y comprar acciones. El gráfico indica una potencial sobrevaloración ya que nos encontramos en máximos históricos, es decir, las empresas valen más en el mercado que si valorásemos sus activos reales.

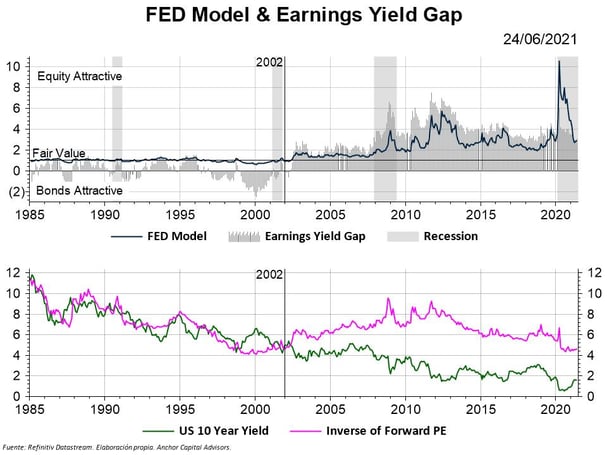

- FED Model: analiza la diferencia entre el rendimiento de las empresas y el del bono del tesoro americano a 10 años. A niveles cercanos al 3% de yield gap positiva, el modelo indica que el mercado está todavía barato. Esto se relaciona con la compra de activos por parte de la FED que ha provocado una caída en los tipos americanos a 10 años. Esto hace que el riesgo se 'aprecie' y de menor rentabilidad, ya que un bono actualmente genera apenas 1.5% a 10 años.

Como conclusión, según cómo se analice el mercado pueden encontrarse argumentos a favor o en contra. Existe una tendencia a valorar las compañías más por los beneficios que generan o que sean capaces de generar que por sus activos subyacentes. La revolución tecnológica ha provocado que muchas compañías con baja intensidad de capital, y por lo tanto mayor flexibilidad, puedan generar beneficios extraordinarios, lo que está siendo particularmente premiado por los inversores. Si esos beneficios son sustentables a largo plazo y se están pagando a un precio justo, solo el tiempo dirá.

-1.jpg)