Dividendos y El Poder de la Reinversión

Los dividendos son uno de los factores a tener en cuenta para calcular el beneficio del accionista. De todas formas, la reinversión de éstos y su fiscalidad nos pueden llevar a pensar que no son la mejor opción en el largo plazo.

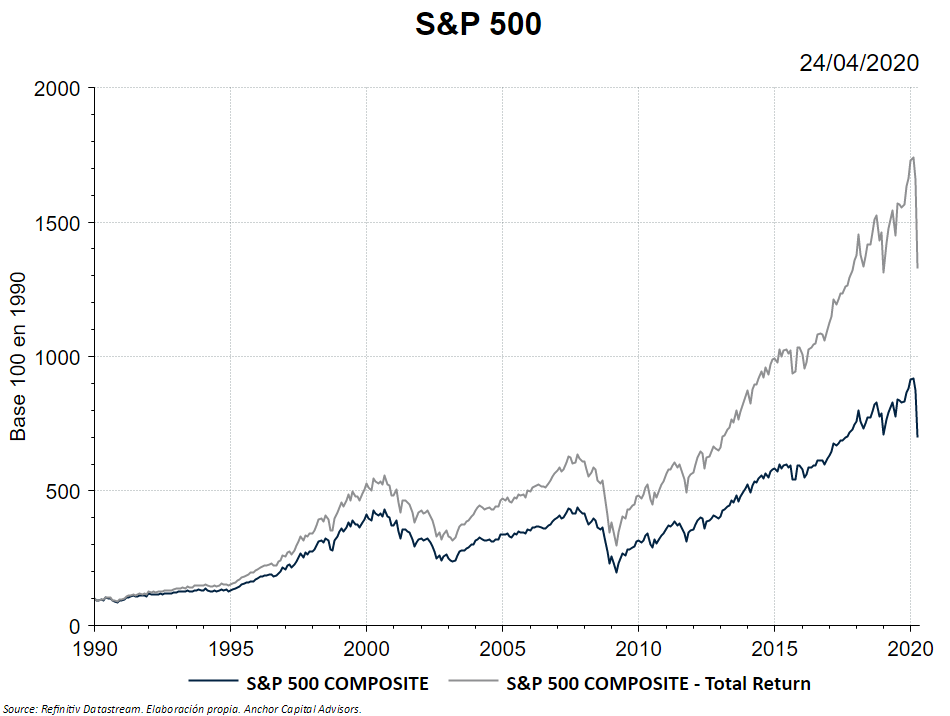

En el siguiente gráfico, vemos la diferencia de rentabilidad acumulada en 30 años del S&P 500 sin dividendos y del S&P 500 con los dividendos reinvertidos en las misma empresas. En el largo plazo, la diferencia es notoria.

Si lo que necesitamos es un flujo de caja más o menos seguro, los dividendos son una buena idea, ya que proporcionan liquidez en el corto plazo y estabilidad en cuantía a lo largo del tiempo.

Por contra, si no necesitamos disponer de ese dividendo cada año, podemos invertir en un fondo de inversión donde los dividendos se reinviertan, capitalizando así nuestra inversión.

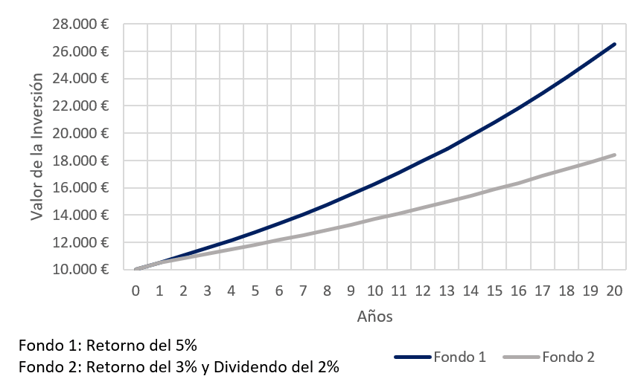

Aquí un ejemplo donde hemos aplicado una tasa anual de rentabilidad del 5% en el Fondo de Inversión 1 y un retorno anual capitalizado del 3% en el Fondo de Inversión 2, más un dividendo del 2% anual.

Como vemos, la diferencia de rentabilidad a lo largo de los años es grande y, cuantos más años pasan, más aumenta, debido a la capitalización compuesta.

A todo esto, tenemos que detraer la fiscalidad de los dividendos, que es un factor con un gran efecto en la rentabilidad final cuando los dividendos se reparten. Por contra, si no se reparten y se reinvierten en el fondo de inversión, éstos no tributan y lo harán al reembolsar el fondo, como ganancias de capital.

No hemos de menospreciar el poder de la reinversión. De hecho, se dice que el mismo Albert Einstein apodó el interés compuesto cómo la "octava maravilla de mundo". Quizá tenga algo de razón.