La Trampa del PER

La ratio PER (Price to Earnings Ratio) es una de las más comunes cuando se intenta determinar si la bolsa está cara o barata. De todas formas, nos puede dar señales erróneas si no la interpretamos bien.

Un poco de historia

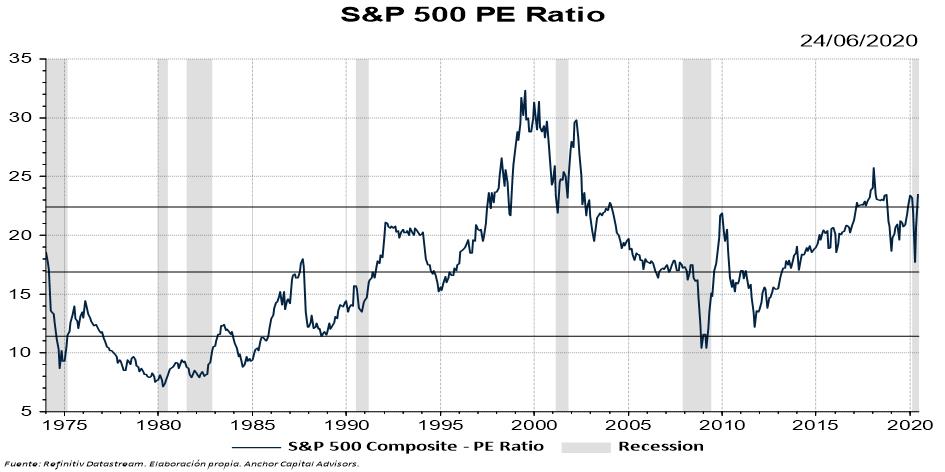

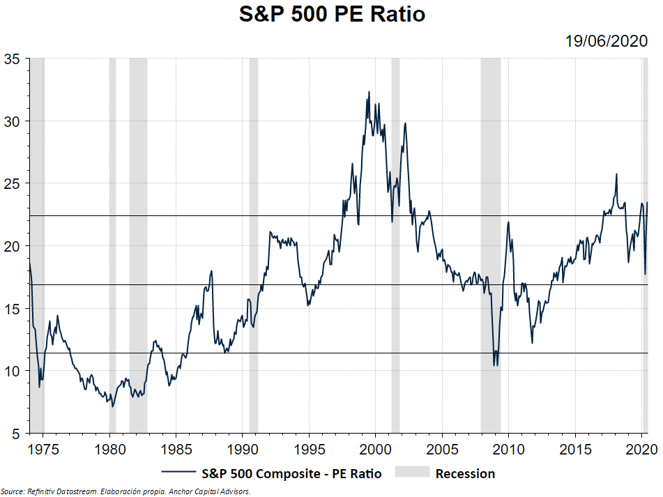

Como podemos apreciar, el valor de la ratio PER ha ido cambiando a lo largo del tiempo. El precio de las empresas respecto a sus beneficios es cambiante, porque el mercado ha valorado los beneficios empresariales en función de expectativas no siempre bien ancladas.

Primer Problema: Crisis y Bajadas de Beneficios

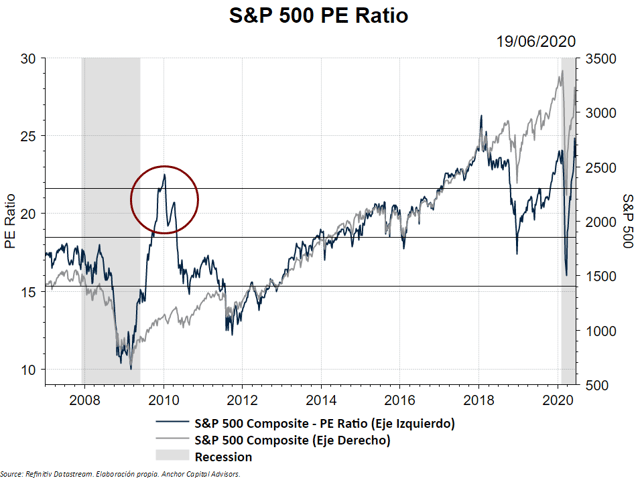

Cuando los beneficios de las empresas caen, el PER sube. Esto puede ser un problema, ya que no se tienen en cuenta las perspectivas de beneficios futuros.

Un ejemplo es el año 2010: los beneficios habían bajado mucho y la bolsa, si nos fijamos en el PER, parecía cara, pero no fue un mal año para invertir.

Una posible solución sería usar el PER Forward, el cual tiene un cuenta los beneficios esperados a un año vista. Pese a que sí solucionamos cierta parte del problema, nos ocurriría lo mismo cuando hay una reducción de los beneficios futuros esperados: las empresas parecerían caras a un año vista.

Segundo Problema: Tipos de Interés

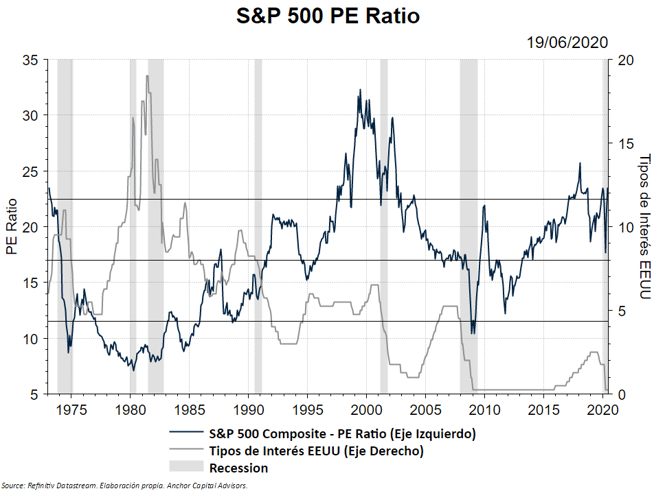

Una de las trampas en la que podemos caer es pensar que el PER es independiente del tipo de interés. No suele ser así.

Si pensamos en términos de Cash Flows, la lógica nos dice que una subida en los tipos de interés se traduce automáticamente en una reducción del valor presente de cualquier flujo de caja futuro.

Si entendemos los beneficios futuros de las empresas como Cash Flows, una reducción de los tipos implicaría un aumento del valor presente de esos beneficios futuros.

En el gráfico podemos ver cómo cuando los tipos de interés son bajos, el PER tiene tendencia a ser más alto.

Por lo tanto, en un entorno de tipos de interés bajo como el actual, podemos esperar que el PER sea más elevado y, por ende, las empresas parezcan más caras en términos de beneficios.

Pese a estos problemas, la ratio PER sigue siendo una de las métricas fundamentales en las cuales se basan los inversores para determinar dónde invertir.

Tal y cómo ya escribimos hace unos meses, los beneficios empresariales son el factor fundamental por el cual el precio de una acción se mueve en el largo plazo.

Es normal pues que se use una métrica relacionada con los beneficios cómo medida para valorar la bolsa.

De todas formas, uno ha de saber que ningún indicador es perfecto y saber esquivar las trampas que éstos plantean, mirando varios indicadores simultáneamente.