Són millors les empreses barates?

La lògica financera ens diu que les empreses amb un múltiple sobre beneficis (PER) més baix són més barates i, conseqüentment, les que tenen un potencial més gran.

Si això és així, per què no ens limitem només a comprar empreses amb els múltiples més baixos?

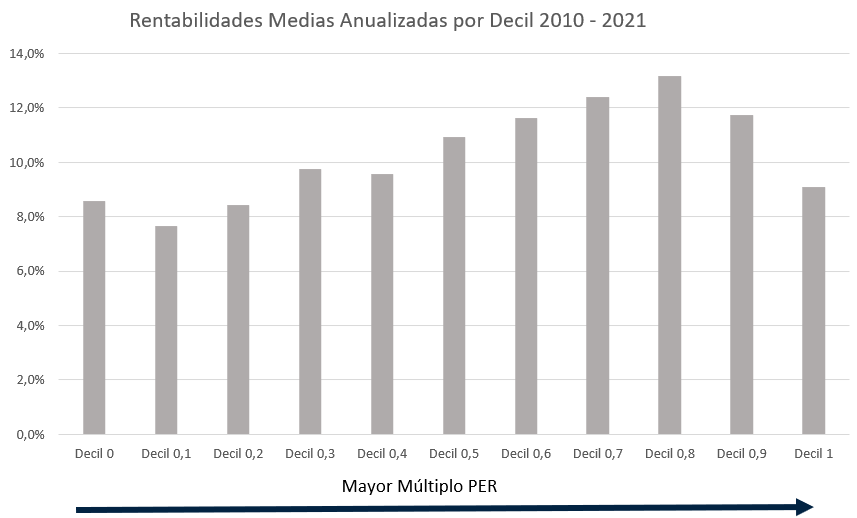

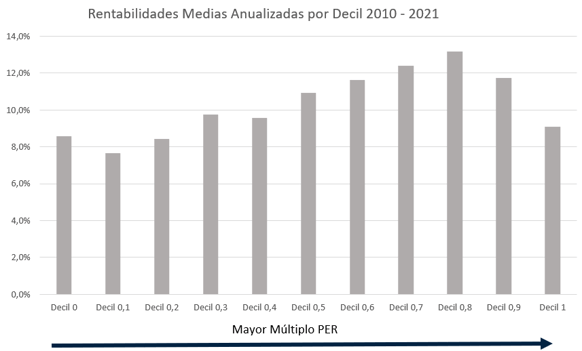

Com veiem en el gràfic, les empreses amb múltiples més baixos no ho han fet millor en borsa, almenys des de l'any 2010. De fet, en els últims anys ha passat el contrari: de mitjana, les empreses amb múltiples més alts s'han revaloritzat més.

Són diverses les respostes a la pregunta de per què ha passat això, però en aquest article nomenarem les més importants:

Trampes de Valor

La cotització a múltiples baixos segurament sigui deguda a trampes de valor: una cosa que aparentment pot estar barat, té una raó per estar-ho. Com diu la dita, no és or tot el que lluu.

Si les empreses amb PER més baix es revaloritzessin més, el mercat ja ho hauria arbitrat

La teoria dels mercats eficients ens diu que tota la informació ja està incorporada en el preu de les accions. Per tant, no tindria sentit que intentem "batre" al mercat, i si ho fem, serà causa de la sort.

D'això ser cert, tant les empreses amb múltiples PER molt alts com les de múltiples baixos haurien d'haver produït una rendibilitat similar. Si ho portem al terreny gràfic, tots els decils haurien de tenir la barra de la mateixa mida.

Tipus molt baixos i política monetària molt laxa

En teoria, el valor d'una empresa ve de l'actualització dels seus Cash-Flows futurs a una taxa de descompte. Aquest mètode de valoració intenta predir els Cash-Flows de les empreses, així com la seva taxa de creixement (g) i el seu cost de capital (WACC).

Doncs bé, les empreses més "growth" o amb múltiples més alts, solen estar més afectades pels inputs del model, sobretot la taxa de creixement i el cost del capital, ja que els seus Cash-Flows estan més allunyats en el temps.

Al cap i a la fi, les polítiques monetàries laxes rebaixen el cost del capital de les empreses. Aparentment, canvis en el cost del capital produiran un efecte més gran en les valoracions de les empreses growth que en les empreses value.

Per tant, és possible que les baixades en els costos del capital propiciades en els últims anys pels bancs centrals hagin fet que aquest tipus d'empreses es revaloritzin més.

En conclusió, quan intentem analitzar una empresa sempre ens hem de preguntar per què cotitza als múltiples actuals. Segurament, l'explicació darrere d'això pot ser molt més valuosa fins i tot que els mateixos números de l'empresa.