Value investing: tots els vents de cua

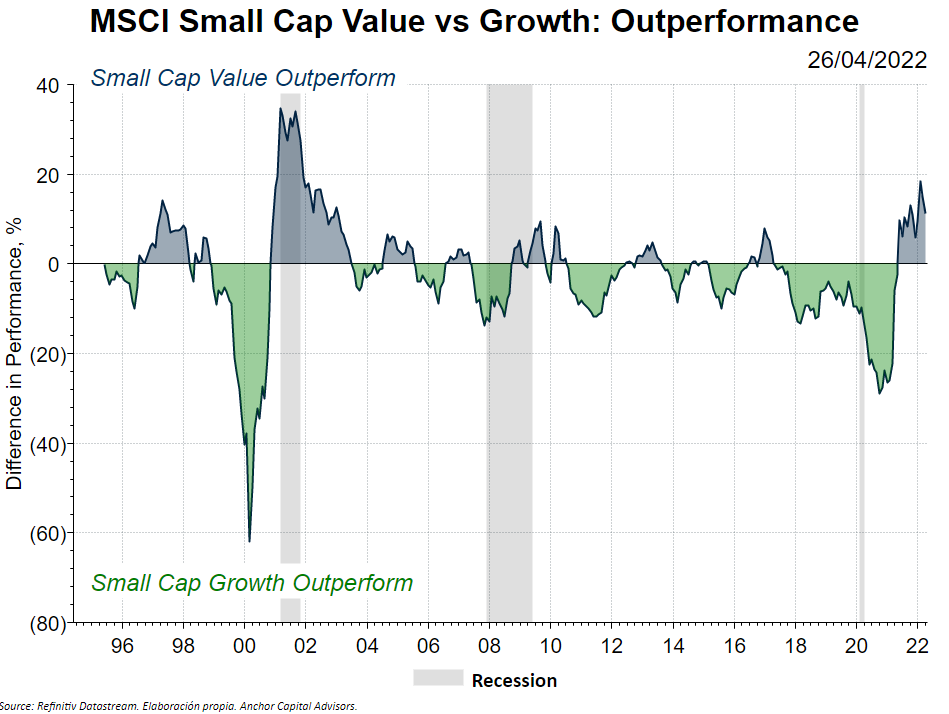

No és cap secret que la inversió Value ho està fent millor que el Growth durant aquest 2022. A continuació, analitzarem les raons per les quals el creixement s'ha vist greument perjudicat aquest any, i si això pot suposar una oportunitat.

Al següent gràfic podem veure com, en l'àmbit Small Cap, el Value ja ho fa millor des del 2021.

Inflació i matèries primeres

Moltes de les empreses esbiaixades al Value es troben dins de sectors molt afavorits quan pugen les matèries primeres:

- Energia: especialment la no renovable, veiem pujades molt fortes, d'entre el 25% i el 40% en segons quina empresa.

- Metalls & Minerals: les empreses mineres estan venent els seus productes a preus molt més cars que abans. L'índex ja va més d'un 10% aquest 2022.

- Financeres: especial èmfasi en els bancs més tradicionals, on les pujades de tipus poden fer augmentar el marge bancari. De totes maneres, els afecta negativament les pujades en els tipus hipotecaris, ja que donen menys quantitat d'hipoteques i preveuen una desacceleració en aquest mercat.

Pujades de tipus

Les empreses Growth, en tenir els seus Cash Flows més allunyats en el temps, són més afectades per pujades de tipus. En un context així, prioritzaríem empreses amb fluxos de caixa presents, és a dir, que siguin rendibles avui dia, sobretot amb bona generació de caixa.

Oportunitat de mercat?

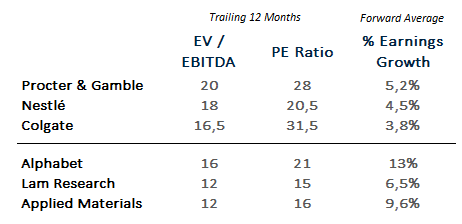

Moltes vegades, el mercat sobre reacciona en aquest tipus d'empreses esbiaixades al creixement. Gràcies a això podem trobar excel·lents oportunitats al mercat, on empreses amb majors creixements estan cotitzant a múltiples més baixos que empreses que no creixen tant:

De totes maneres, els factors macroeconòmics i el sentiment de mercat també compten. Actualment, ens trobem en una manera "risk off" i probablement en un cicle macro a "Late Stage", per la qual cosa tampoc descartem millors rendiments d'empreses menys esbiaixades al growth a curt i mitjà termini.