La Trampa del PER

La ràtio PER (Price to Earnings Ratio) és una de les més comunes quan s'intenta determinar si la borsa està cara o barata. De totes maneres, ens pot donar senyals errònies si no la interpretem bé.

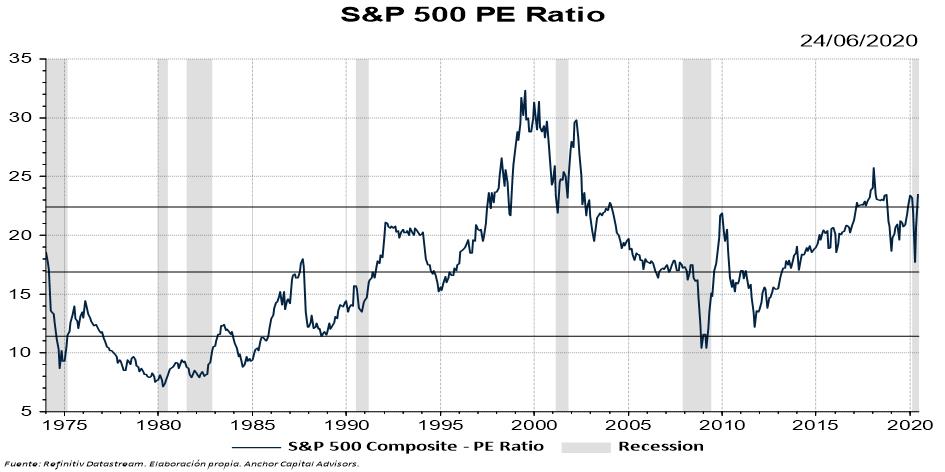

Una mica d'història

Com podem apreciar, el valor de la ràtio PER ha anat canviant al llarg del temps. El preu de les empreses respecte als seus beneficis és canviant, perquè el mercat ha valorat els beneficis empresarials en funció d'expectatives no sempre ben ancorades.

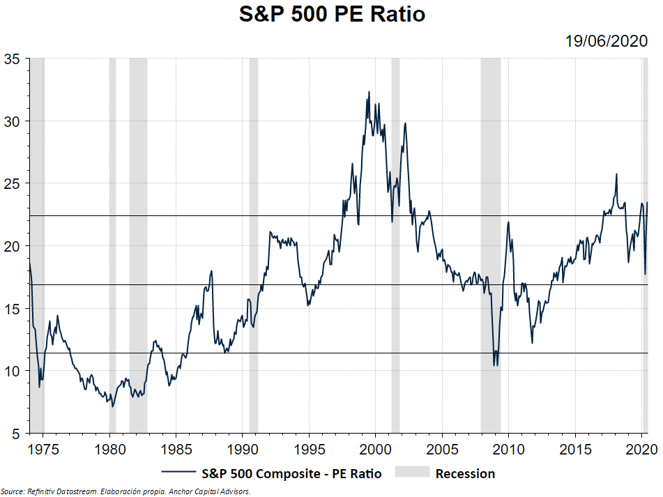

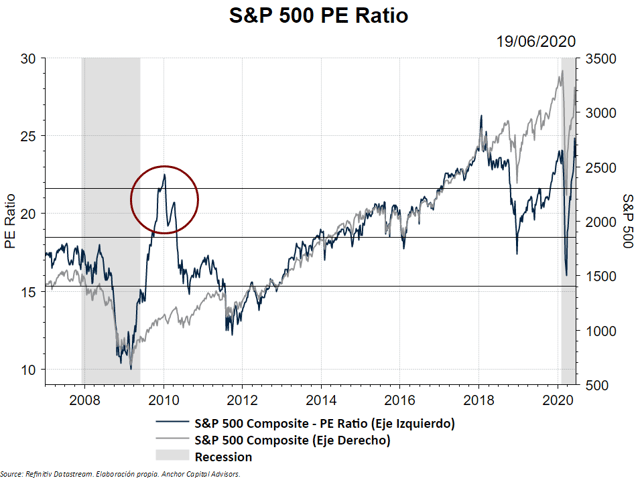

Primer Problema: Crisi i Baixades de Beneficis

Quan els beneficis de les empreses cauen, el PER puja. Això pot ser un problema, ja que no es tenen en compte les perspectives de beneficis futurs.

Un exemple és l'any 2010: els beneficis havien baixat molt i la borsa, si ens fixem en el PER, semblava cara, però no va ser un mal any per invertir.

Una possible solució seria usar el PER Forward, el qual té un compte els beneficis esperats a un any vista. Malgrat que sí solucionariem certa part de el problema, ens passaria el mateix quan hi ha una reducció dels beneficis futurs esperats: les empreses semblarien cares a un any vista.

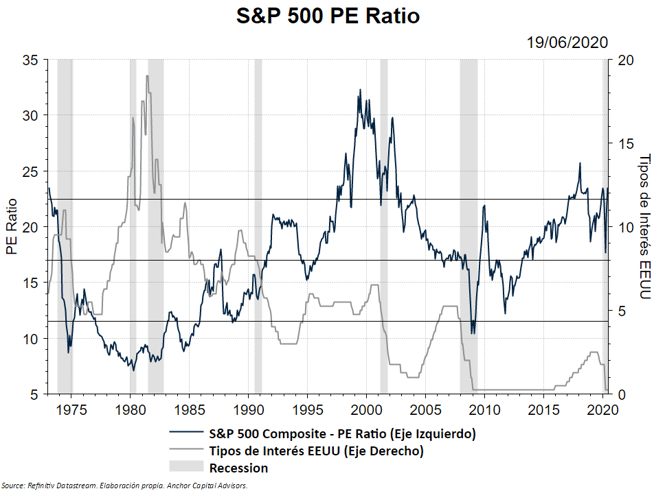

Segon Problema: Tipus d'Interès

Una de les trampes en què podem caure és pensar que el PER és independent dels tipus d'interès. No sol ser així.

Si pensem en termes de Cash Flows, la lògica ens diu que una pujada en els tipus d'interès es tradueix automàticament en una reducció de la valor present de qualsevol flux de caixa futur.

Si entenem els beneficis futurs de les empreses com Cash Flows, una reducció dels tipus implicaria un augment de la valor present d'aquests beneficis futurs.

En el gràfic podem veure com quan els tipus d'interès són baixos, el PER té tendència a ser més alt.

Per tant, en un entorn de tipus d'interès baix com l'actual, podem esperar que el PER sigui més elevat i, per tant, les empreses semblin més cares en termes de beneficis.

Malgrat aquests problemes, la ràtio PER segueix sent una de les mètriques fonamentals en les quals es basen els inversors per determinar on invertir.

Tal com ja vam escriure fa uns mesos, els beneficis empresarials són el factor fonamental pel qual el preu d'una acció es mou en el llarg termini.

És normal doncs que es faci servir una mètrica relacionada amb els beneficis com mesura per a valorar la borsa.

De tota manera, un ha de saber que cap indicador és perfecte i saber esquivar les trampes que aquests plantegen, mirant diversos indicadors simultàniament.