CaixaBank i Bankia: mirant més enllà de la fusió

Published by

Josep Duran

on

L'absorció de Bankia per part de Caixabank ha copat bona part dels titulars econòmics durant el mes de setembre. No és per a menys, ja que suposa la operació més gran entre dues empreses espanyoles de la història.

Sembla que a la banca espanyola s'acosten temps de canvi. Després d'aquesta absorció, també hi ha rumors de fusió entre Liberbank i Unicaja.

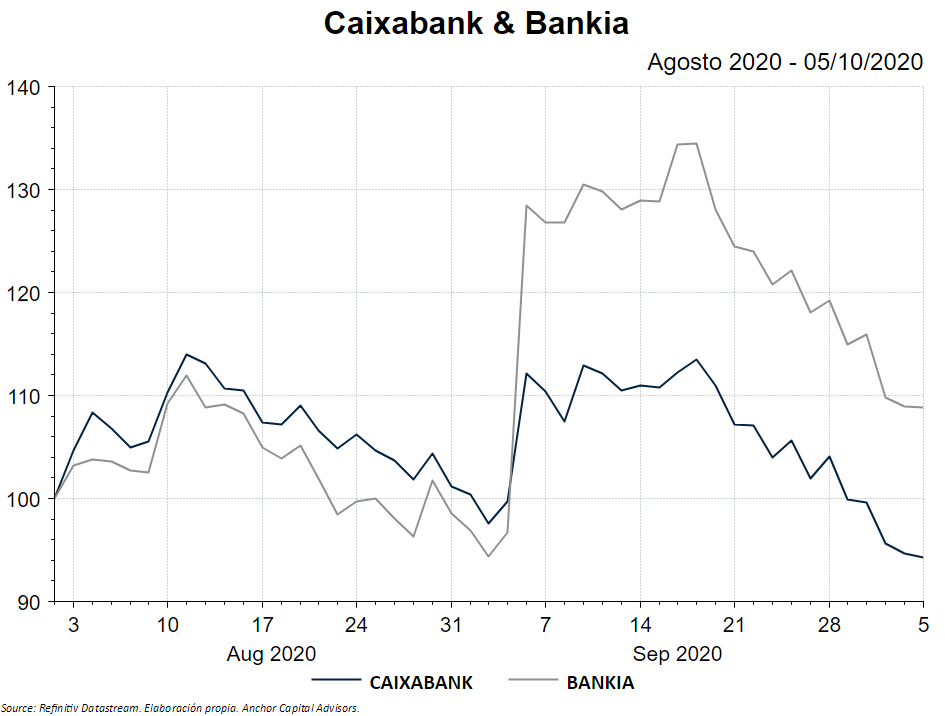

Quan es van anunciar els rumors de fusió entre CaixaBank i Bankia, l'optimisme en borsa es va desfermar. Com era d'esperar, les accions de l'empresa absorbida, en aquest cas, Bankia, van pujar.

Com ja vàrem esmentar en el post ¿Què els hi passa als Bancs?, els bancs europeus estan molt tocats pel que fa a rendibilitat es refereix.

A causa que tenen un gran volum d'actius i els tipus estan molt baixos, la rendibilitat sobre el total d'actius (ROA) és molt baixa.

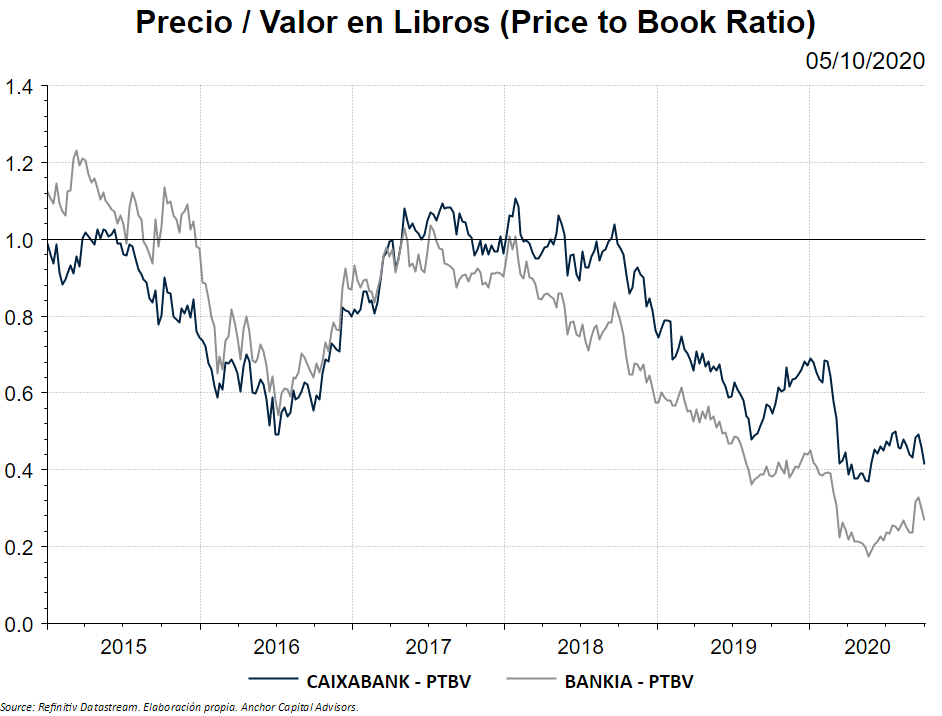

Anàlogament, com els requeriments de capital dels bancs cada vegada són més grans, la rendibilitat dels seus fons propis és més baixa (ROE). No se'ls permet endeutar-se per sobre de certs nivells i així augmentar la seva rendibilitat amb palanquejament. És aquí on apareix el binomi entre solvència i rendibilitat. Aquestes baixes rendibilitats es posen en preu en el mercat.

A causa que tenen un gran volum d'actius i els tipus estan molt baixos, la rendibilitat sobre el total d'actius (ROA) és molt baixa.

Anàlogament, com els requeriments de capital dels bancs cada vegada són més grans, la rendibilitat dels seus fons propis és més baixa (ROE). No se'ls permet endeutar-se per sobre de certs nivells i així augmentar la seva rendibilitat amb palanquejament. És aquí on apareix el binomi entre solvència i rendibilitat. Aquestes baixes rendibilitats es posen en preu en el mercat.

A falta de rendibilitat del negoci, la recerca de major productivitat, major eficiència en els processos i la generació de sinergies pot ser un dels motius pels quals les entitats es fusionen.

D'altra banda, és ben segur que la concentració bancària serà un dels temes de debat en els anys vinents. Malgrat que les fintech s'estan quedant part del pastís, tenen poca capacitat per donar crèdit a l'economia real. Aquí, la gran banca, amb la seva enorme xarxa de distribució i recursos, surt guanyadora.

De tota manera, els beneficis d'escala queden en un segon pla quan la gran part del negoci bancari depèn d'un sol actor: el Banc Central Europeu. La crisi financera de l'any 2008 i la crisi de l'euro el 2012 van causar grans estralls en el panorama bancari, fent així que les autoritats (amb el BCE al capdavant) augmentessin el control sobre la banca.

I és que potser, a l'Europa socialitzada del segle XXI, anem cap a un banc únic públic: el BCE. D'aquesta manera, la gran banca quedaria rellevada a meres sucursals de Banc Central, fent així que el model bancari a Europa, que peca de falta d'innovació, estigui supeditat a les ordres dels banquers centrals.

Potser aquest sigui el motiu de fons pel qual la concentració bancària va en augment, ja que, tot i que hi ha nombrosos bancs en el mercat, el producte és tan homogeni i controlat des de dalt que queda poc marge per a la diferenciació.

Si fem la comparació amb una orquestra simfònica, està clar que el BCE seria el director. A més, veuríem com l'orquestra no acull solistes ni a virtuosos, els instruments serien del mateix tipus, tots de corda, de vent o de percussió, i tocarien tots el mateix acord. Una experiència poc reconfortant, en definitiva.

D'altra banda, és ben segur que la concentració bancària serà un dels temes de debat en els anys vinents. Malgrat que les fintech s'estan quedant part del pastís, tenen poca capacitat per donar crèdit a l'economia real. Aquí, la gran banca, amb la seva enorme xarxa de distribució i recursos, surt guanyadora.

De tota manera, els beneficis d'escala queden en un segon pla quan la gran part del negoci bancari depèn d'un sol actor: el Banc Central Europeu. La crisi financera de l'any 2008 i la crisi de l'euro el 2012 van causar grans estralls en el panorama bancari, fent així que les autoritats (amb el BCE al capdavant) augmentessin el control sobre la banca.

I és que potser, a l'Europa socialitzada del segle XXI, anem cap a un banc únic públic: el BCE. D'aquesta manera, la gran banca quedaria rellevada a meres sucursals de Banc Central, fent així que el model bancari a Europa, que peca de falta d'innovació, estigui supeditat a les ordres dels banquers centrals.

Potser aquest sigui el motiu de fons pel qual la concentració bancària va en augment, ja que, tot i que hi ha nombrosos bancs en el mercat, el producte és tan homogeni i controlat des de dalt que queda poc marge per a la diferenciació.

Si fem la comparació amb una orquestra simfònica, està clar que el BCE seria el director. A més, veuríem com l'orquestra no acull solistes ni a virtuosos, els instruments serien del mateix tipus, tots de corda, de vent o de percussió, i tocarien tots el mateix acord. Una experiència poc reconfortant, en definitiva.