¿Hasta dónde pueden caer los mercados?

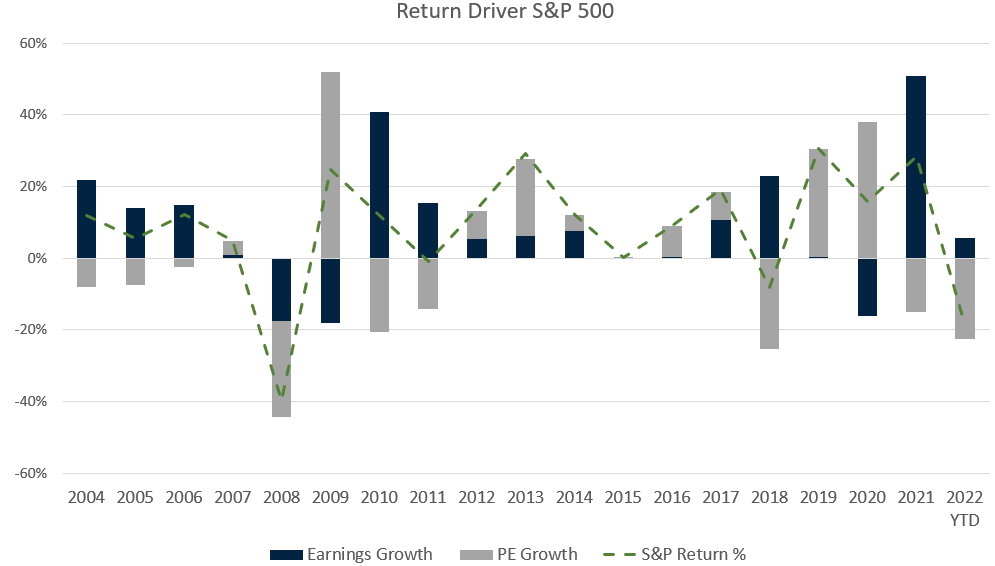

Invertir en bolsa es una combinación de sentimiento y números. En el siguiente gráfico, podemos ver cuál ha sido la implicación del múltiplo y de los Beneficios por Acción (EPS) en el rendimiento del S&P 500:

¿Qué está sucediendo este año?

Así como 2019 fue un año donde vimos nulo crecimiento de beneficios pero una expansión de múltiplo ayudada por una pequeña bajada de tipos de interés de la FED, en 2022 estamos viviendo el escenario contrario.

Pese a ver subidas de beneficios debido a la buena salud de las empresas, el múltiplo está corrigiendo a paso acelerado. No es ningún secreto que las subidas de tipos desencadenadas por la alta inflación están haciendo bajar el precio (y en consecuencia, aumentar las rentabilidades futuras) de las acciones si los beneficios se mantienen o crecen.

Reversión hacia un múltiplo normalizado

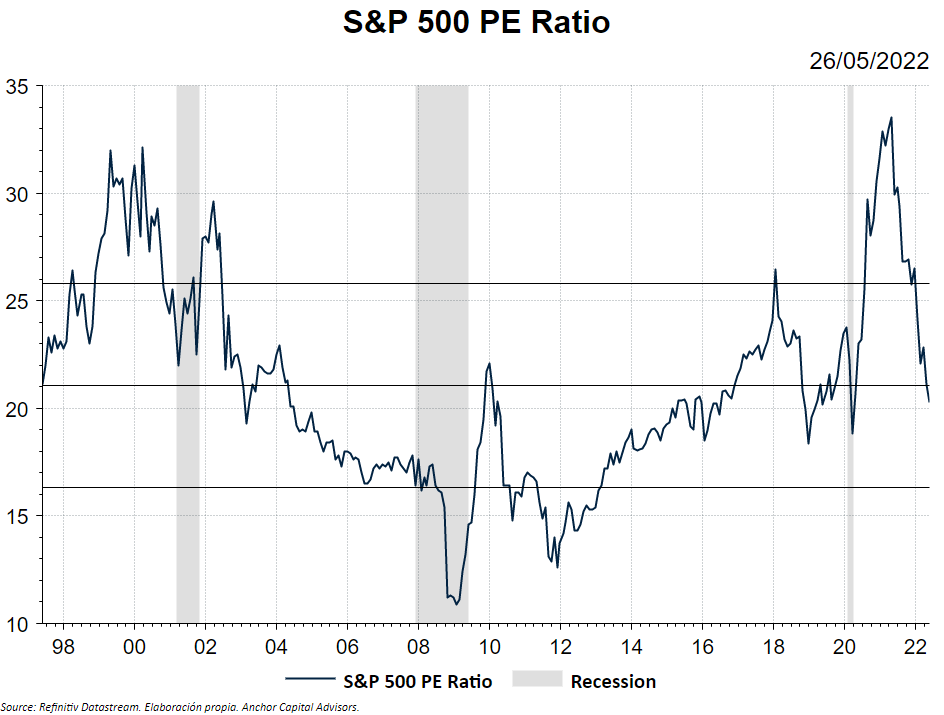

Las masivas inyecciones de liquidez mediante política monetaria, los estímulos fiscales y los tipos bajos desencadenaron unos precios altos en los mercados financieros.

Una vez ya pasados los tiempos de bonanza, deberíamos volver a una situación de relativa "normalidad". Como vemos en el gráfico, el múltiplo de la bolsa americana ya está en su promedio histórico.

¿Recesión?

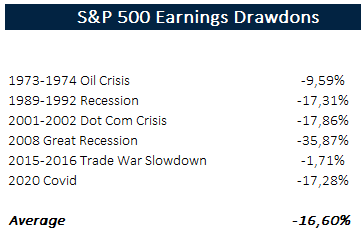

Además de las reducciones en el múltiplo, le podríamos añadir los posibles efectos negativos en los EPS en el hipotético caso de una recesión.

De ser así, aún podríamos ver caídas importantes en las bolsas: si los beneficios disminuyen un 10% (escenario de recesión), es probable que también veamos bajadas en los múltiplos, por lo que las caídas adicionales superarían el 15%.

¿Estamos preparados para lo peor?

Pese a que hacer predicciones sobre el futuro es arriesgado, siempre es bueno poner sobre la mesa los posibles escenarios a los que nos enfrentamos. De esta manera podemos ver de una forma numérica, aunque aproximada, cuánto caerían nuestras carteras en un escenario de recesión.

.png)