Cuando las Correlaciones Fallan

La diversificación en una cartera de activos es eficiente cuando las correlaciones entre los activos son bajas.

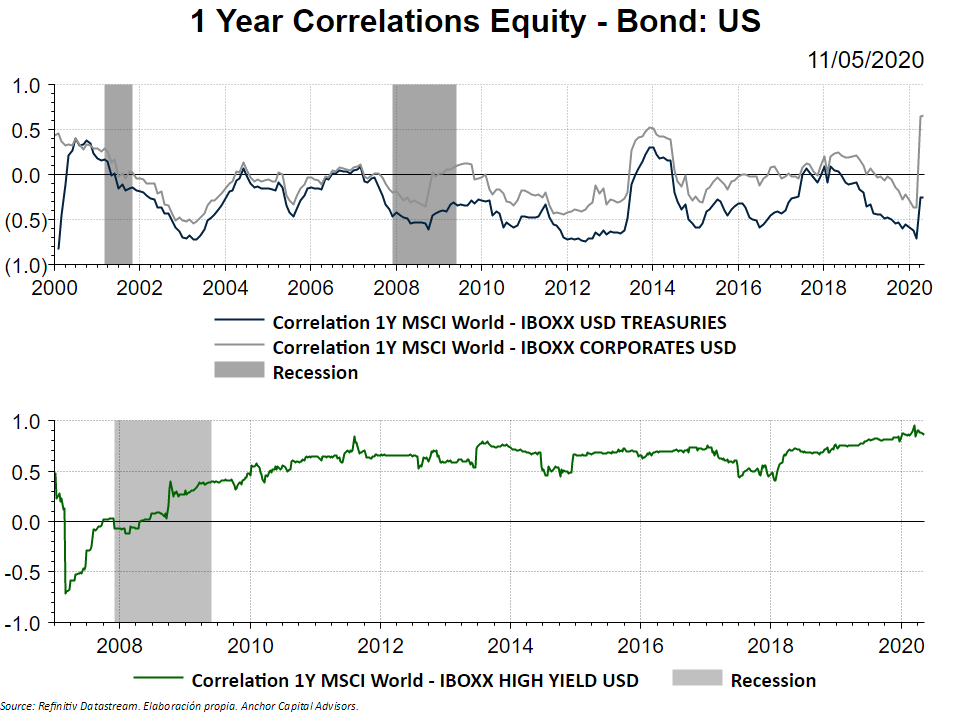

Así cómo en la Gran Crisis Financiera pasada las correlaciones entre bonos y renta variable se mantuvieron de una forma más o menos estable, en la crisis del Covid-19 están llegando a niveles elevados.

Bien es cierto que la correlación negativa se mantiene en los bonos gubernamentales americanos, pero también hemos visto un repunte al alza.

Recordemos que el bono a 10 años americano tocó mínimos históricos el mes pasado, mientras las bolsas mundiales caían en picado. En este sentido, sí que sirvió a los inversores que deseaban dejar un lado las caídas e ir al activo refugio.

No fue así con la Renta Fija Corporativa Investment Grade, la cual sufrió un gran repunte de la correlación: cuando el mercado de Renta Variable caía, los precios de los bonos emitidos por las empresas también lo hacían.

Esto en parte es normal, ya que la crisis del virus se gestó en pocos meses y el shock fué rápido, por lo que el mercado descontó esas variables negativas a la vez. Al fin y al cabo, el accionista y el bonista tienen intereses compartidos: que le vaya bien a la empresa.

Por otra parte, históricamente, el High Yield nunca ha sido una fuente de descorrelación con la Renta Variable. De hecho, este tipo de activo se asemeja más, en cuanto a comportamiento, a la Renta Variable que a la Renta Fija.

Una de las grandes preguntas que toca hacerse ahora es si las correlaciones se mantendrán altas en el largo plazo. Seguramente, éstas experimenten un descenso en el corto plazo, pero es posible que en el medio y largo plazo se mantengan en unos rangos superiores a la media histórica.

Como conclusión, podemos decir que la correlación nos puede fallar cuando más la necesitamos. Sin duda, esto supone un factor clave cuando construímos carteras.