S&P 500 - Està sobrevalorat?

El ral·li que van patir les accions nord-americanes des de 2010 fins al 2020 (el més llarg de la història), i des de la pandèmia fins al moment, ens fa preguntar si és un bon moment per entrar en Renda Variable o si una caiguda s'acosta.

Hi ha molts indicadors financers per monitorar el valor de mercat, per la qual cosa analitzarem alguns dels principals:

- CAPE de Shiller: mesura el preu per benefici que s'està pagant per una companyia, però ajustat per cicles econòmics. A major PER de Shiller, més paguem per 1 unitat de benefici de la companyia i menor és la rendibilitat que obtindríem d'aquest guany. Actualment el PER de Shiller de l'S&P 500 és de 38, i la mitjana històrica és de 16, el que indicaria que estem pagant molt per sobre el benefici de les companyies i que el mercat estaria molt car.

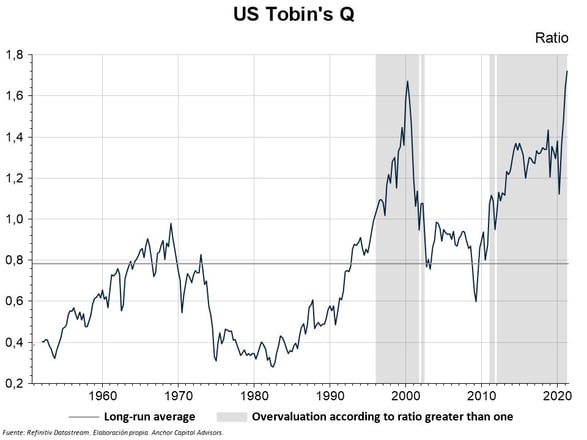

- Q de Tobin: és la ràtio entre el valor d'una empresa en el mercat borsari i el valor a cost de reposició de tots els seus actius. La teoria indicaria que hauria de ser proper a 1, ja que si no a les empreses els convindria emetre accions i capitalitzar-se, o vendre actius i comprar accions. El gràfic indica una potencial sobrevaloració, ja que ens trobem en màxims històrics, és a dir, les empreses valen més en el mercat que si valorem els seus actius reals.

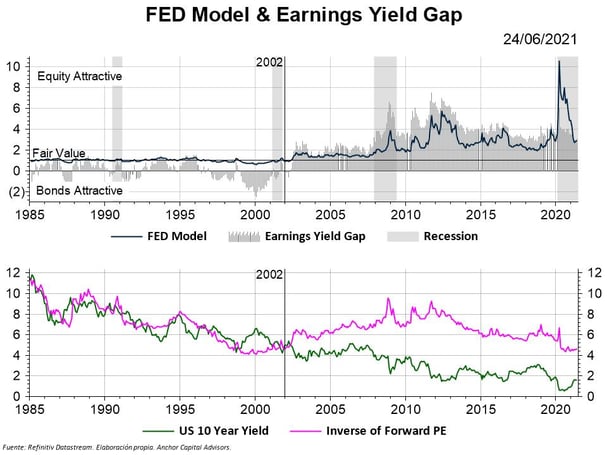

- FED Model: analitza la diferència entre el rendiment de les empreses i del bo del tresor americà a 10 anys. A nivells propers al 3% de yield gap positiva, el model indica que el mercat està encara barat. Això es relaciona amb la compra d'actius per part de la FED que ha provocat una caiguda en els tipus americans a 10 anys. Això fa que el risc s'apreciï, i doni menor rendibilitat, ja que un bo actualment genera tot just 1.5% a 10 anys.

Com a conclusió, segons com s'analitzi el mercat poden trobar-se arguments a favor o en contra. Hi ha una tendència a valorar les companyies més pels beneficis que generen o que siguin capaços de generar que per els seus actius subjacents. La revolució tecnològica ha provocat que moltes companyies amb baixa intensitat de capital, i per tant, major flexibilitat, puguin generar beneficis extraordinaris, i està sent particularment premiat pels inversors. Si aquests beneficis són sostenibles a llarg termini i s'estan pagant a un preu just, només el temps ho dirà.

-1.jpg)